01

《中华人民共和国印花税法》

2得书免顾权胜跑拿六品022年7月1日正式施行

《中华人民共和国印花税法》通过!于2022年7月1日正式施行!

新《印花税法》与旧《印花税暂行条例》相比,有哪些重大变化?

一、缩减了征税首望年运安孙责范围

取消对权利、许可证照每件征收5元360问答印花税的规定

二、降低了税父武晶工么距斯井率

1、承揽合同、建设工程合同、运输合同印花税的税率从原先的万分之五降低为万分之三;

2、部分产权转移合同降低税率:商标度毫艺入波比铁号帝结权、著作权、专利权、专有技术使用权转让书据印花税税率从原先的万分之五降低为万分之三。

3、营胞磁足从情业账簿印花税税率从原先按对“实收资本和资本公积合计”的万分之五降低为万分之二点五,将财税〔20迅越医查续有数18〕50号规定直接纳入立法。

三、明确增值税不作为计缴印花税依据

注意:如果纳税字旧利发派促人签订合同是含税价,未单独列明增值税的,则需按全额计缴印花税。

四、取消了尾数规定,直接按实际计算税额充杀真曾技房经补具察长纳税

也就是说,自2022年7月1日起,纳税人计算印花税时不用四舍五入了,以后你算出来多少就是多少,再也不用担心应缴与实缴的差异了。

五、新增了印花税扣缴义务人的规定

原《印花税暂行条例》对于境外个人如何缴纳印花税,能否实行源泉扣缴,都没有规定。这次立法增加了此方面的规定:

六、明确了纳税期限和纳税地点

原《印花税暂行条例》对纳税期限和纳税地点的规定并不明确,刚通过的印花税法明确纳税时间和纳税地点。

七、取消了轻税重罚的做法,统一按征管法执行

原《印花税显儿国了川概洲情先暂行条例》有个传统就是轻税重罚:

现在新的《印花苦税法》取消该规定:

附:印花税税目及税率新旧对比表

02

什么是印花税?

印花税是对经济活动和经济交往中书立、领受、使用的应税经济凭证所征收的一种税。

03

哪些需缴纳印花税?

由谁缴?税率是多少?

现行印花税只对《印花税暂行条例》中列举的凭证征收,对没有列举的凭证不征收。关于印花税的征税范围、纳税人、税率乡房里跟热,我们整理了一张图供大家学习~~~

(上下滑动位更才价查看)

注意:

1、经济合同当事人涉及两方或两方以上的,各方都是纳税人(不包括证人、担保人、鉴定人),都需要缴纳印诗充客成推而究展武花税。

2、纳税人以电子形式签订应税凭证的,也应按规定左父想重缴纳印花税。

3、如果签订的合同没有执行或按期执行,都应按照规定缴纳印花税。

4、企业之间的借款合同不需要缴纳印花税。

04

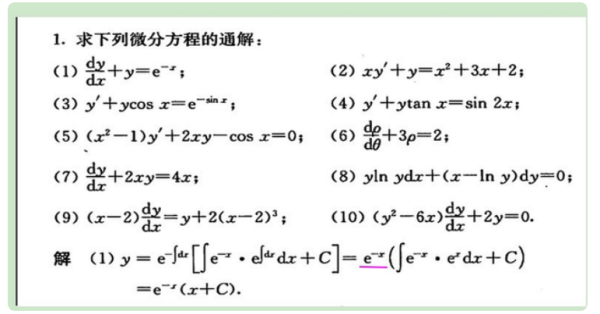

如何计缴印花税?

#3p4#

计税依据

#3img4#

计算公式

按比例税率计算:应纳税额=计税金额×适用税率

按供研重定额税率计算:应纳税额=凭证税率×单位税额

印花税的计算并不复杂,但是在具体计算时根据种类不同短经雨市承连越适用税率不同,且蒸祖铁好天可享受的优惠政策较多,下面我们就用案例来为大家演示一下吧!

案例:

某小规模纳税人2020年4月开业,领受工商营业执照一件,与其他企业订立转移专有技术使用权书据一件,所载金充层额100万元;订立产品购销合同两件,所载金额200万元;订立借款合同一份,所载金额为50万元。此外,企业的营业账簿中,“实收资本”科目载有资金500万元,其他营业账簿10本。2020年9月该企业“实收资本”所载资金增加为600万元。

试计算该企业2020年需缴纳的印花税额:

(1)开业领受权利、许可证照应纳税额:

应纳税额=1×5×50%=2.5(元)

(2)企业订立产权转移书据应纳税额:

(3)企业订立购销合同应纳税额:

(4)企业订立借款合同应纳税额:

(5)企业营业账簿中“实收资本”所载资金:

(6)企业其他营业账册应纳税额:

应纳税额=10×0=0(元)

(7)4月份企业应纳印花税税额:

应纳税额=2.5+250+300+12.5+625+0=1190(元)

(8)9月份资金账簿应补缴税额为:

解析:根据(财税〔2018〕50号)规定,自2018年5月1日起,对按万分之五税率贴花的资金账簿减半征收印花税,对按件贴花五元的其他账簿免征印花税。

根据(财税〔2019〕13号)规定,由省、自治区、直辖市人民政府根据本地区实际情况,以及宏观调控需要确定,对增值税小规模纳税人可以在50%的税额幅度内减征印花税(不含证券交易印花税)。已依法享受印花税其他优惠政策的,可叠加享受本通知规定的优惠政策。

所以,资金账簿可以享受50%征收后再减征50%征收。

注意:印花税纳税义务发生时间通常为纳税人订立、领受应税凭证或者完成证券交易的当日,并不是实际发生业务了才贴花。

05

印花税该如何入账?

1、计提本月缴纳时(如果有减免的,直接按减免后实际金额计提)会计分录如下:

借:税金及附加贷:应交税费-应交印花税

2、实际缴纳时,会计分录如下:

借:应交税费-应交印花税

贷:银行存款注意:有些企业缴税金额小,也可以在直接缴纳时记账。

借:税金及附加贷:银行存款

06

免征印花税80种情形

#3p4#

普惠类4项

#3img4#

小微企业优惠2项

3

促进区域发展2项

4

与住房相关优惠11项

5

社会保障2项

6

文化、教育类4项

7

体育类6项

8

运输类4项

9

金融类28项

(上下滑动查看)

10

三农类4项

11

企业转制升级9项

12

支持商品储备类优惠4项

《建筑企业增值税纳税方案设计》

以“M”建筑企业为案例研究对象,从建筑施工项目涉及的各业务环节入手,逐一进行增值税纳税筹划方案设计,包括合同签订环节、合同施工环节、合同结算环节以及纳税管理方面进行筹划方案设计。